「個人事業主として起業するにはどんな手続き・届出が必要なの?」

今回はそんな疑問にお答えします。

あなたが個人事業主として開業するときに必要な手続きは、最大6つです。

具体的には、次の6つの書類を提出します。

- 個人事業の開業・廃業等届出書(開業届)

- 所得税の青色申告承認申請書

- 青色事業専従者給与に関する届出書

- 給与支払い事務所等の開設届出書

- 源泉所得税の納期の特例の承認に関する申請書

- 事業開始等申告書

これら6つの書類は、すべて提出する必要があるわけではありません。

必須なのは①と⑥の2つで、それ以外の4つは目的に応じて必要になります。

ここからは、6つの手続きについて詳しく解説していきます。

詳しい目次

個人事業主の起業手続きに必要な届出一覧

まず、個人事業主の起業手続きに必要な6つの届出の「提出先」と「どんな場合に必要なのか」を、以下の一覧にまとめました。

表を見ればお分かりの通り、ほとんどは税務署で提出する書類です。

(※以下のリンク先で用紙をダウンロードできます。)

| No | 名称 | 提出先 | どんな場合に必要か |

|---|---|---|---|

| 1 | 個人事業の開業・廃業等届出書 (開業届) |

税務署 | 必須 |

| 2 | 所得税の青色申告承認申請書 | 税務署 | 青色申告する場合必要 |

| 3 | 青色事業専従者給与に関する届出書 | 税務署 | 家族を従業員扱いにする場合必要 |

| 4 | 給与支払い事務所等の開設届出書 | 税務署 | ③を提出時に必要 |

| 5 | 源泉所得税の納期の特例の承認に関する申請書 | 税務署 | ③を提出時に必要 |

| 6 | 事業開始等申告書 | 都道府県税事務所 及び市区町村役場 |

必須 |

【必須】起業するときに必ず提出する2つの書類

あなたが起業するときに必ず提出しなければいけないのは、開業届(個人事業の開業・廃業等届出書)と事業開始等申告書の2つです。

これら2つは、国と自治体に「起業したので税金を納めます」と報告するための書類です。

似たような内容の書類ですが、提出先が違うので注意しましょう。

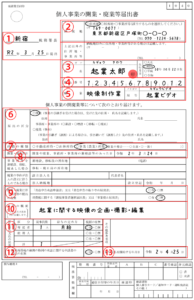

個人事業の開業・廃業等届出書(開業届)とは?

開業届とは、あなたが個人事業主やフリーランスとして開業するときに、国に必ず提出しないといけない書類です。

何のために提出するかというと、「開業しました」と国に知らせるためだけでなく、「これから個人事業主として国税(所得税や消費税など)を納税します」と国に宣誓するためです。

開業届は、開業した日から1ヶ月以内に、納税地の税務署に提出します。

なお、提出が遅れても法的な罰則はありません。

個人事業主の開業届の書き方については、次の記事を参考にしてください。

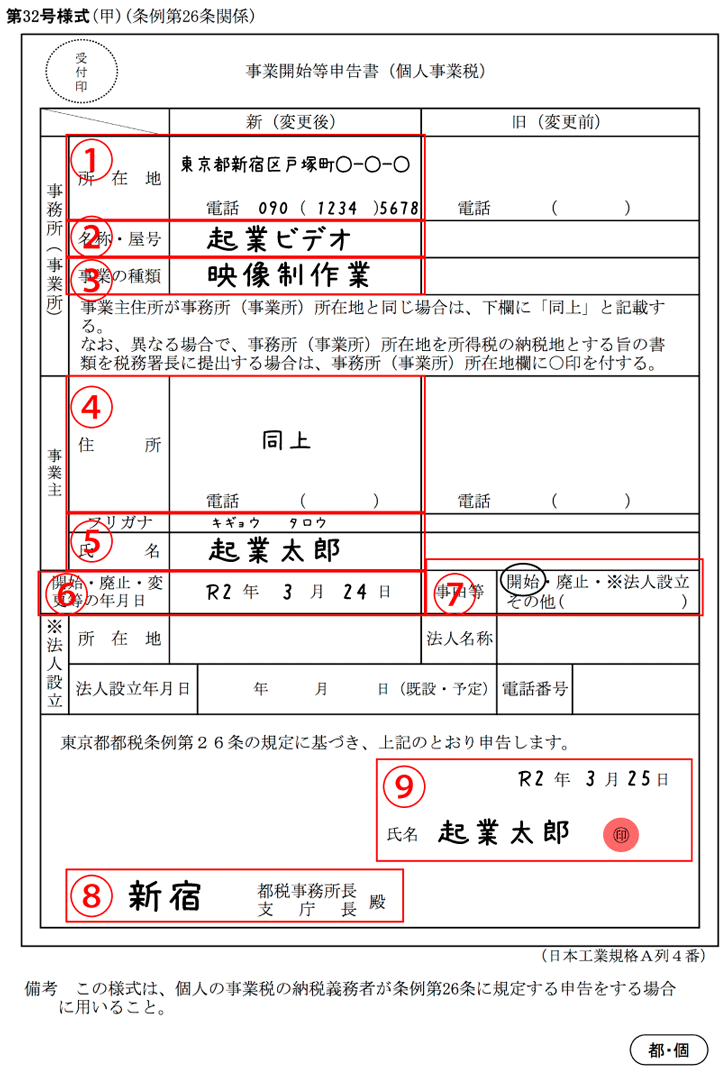

事業開始等申告書とは?

開業届が国税の納付を宣誓する書類なのに対し、事業開始等申告書は各種地方税の納付を宣誓する書類です。

そのため、事業開始等申告書の提出先は地方自治体です。

具体的には、事業を開始した日から1ヶ月以内(※東京都の場合は15日以内)に、都道府県税事務所及び市区町村役場に提出します。(※東京23区の場合は、都税事務所に出すだけでOK)

なお、提出期限に遅れても特に罰則はないそうですが、すぐ担当課に相談しましょう。

事業開始等申告書の書き方については、次の記事を参考にしてください。

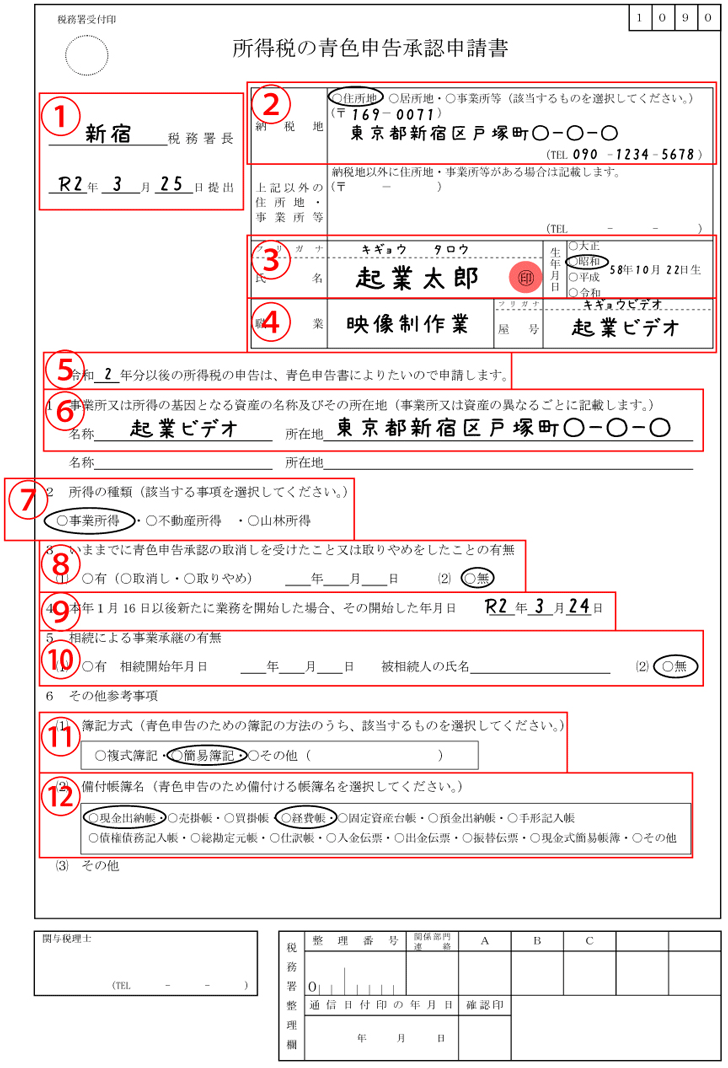

青色申告する場合に必要な「所得税の青色申告承認申請書」とは?

青色申告をするために提出するのが、所得税の青色申告承認申請書です。

あなたが青色申告をすると、所得から最大で65万円の控除を受けることができます。

つまり、65万円分節税できるってことです!

個人事業主にとって税金対策は死活問題ですので、必ず青色申告をしましょう。

青色申告承認申請書は、事業を開始した最初の年に申告する場合は開業日から2ヶ月以内に、納税地の税務署に提出します。(※2年目以降に申告する場合は、その年の3月15日まで)

所得税の青色申告承認申請書の書き方については、次の記事を参考にしてください。

家族を従業員扱いにする場合に必要な3つの書類

個人事業主の節税対策で鉄板なのは、家族(妻)を従業員扱いにして、その給料分を経費にしてしまうことです。

その手続きのために必要なのが、次の3つの書類です。

- 青色事業専従者給与に関する届出書

- 給与支払い事務所等の開設届出書

- 源泉所得税の納期の特例の承認に関する申請書

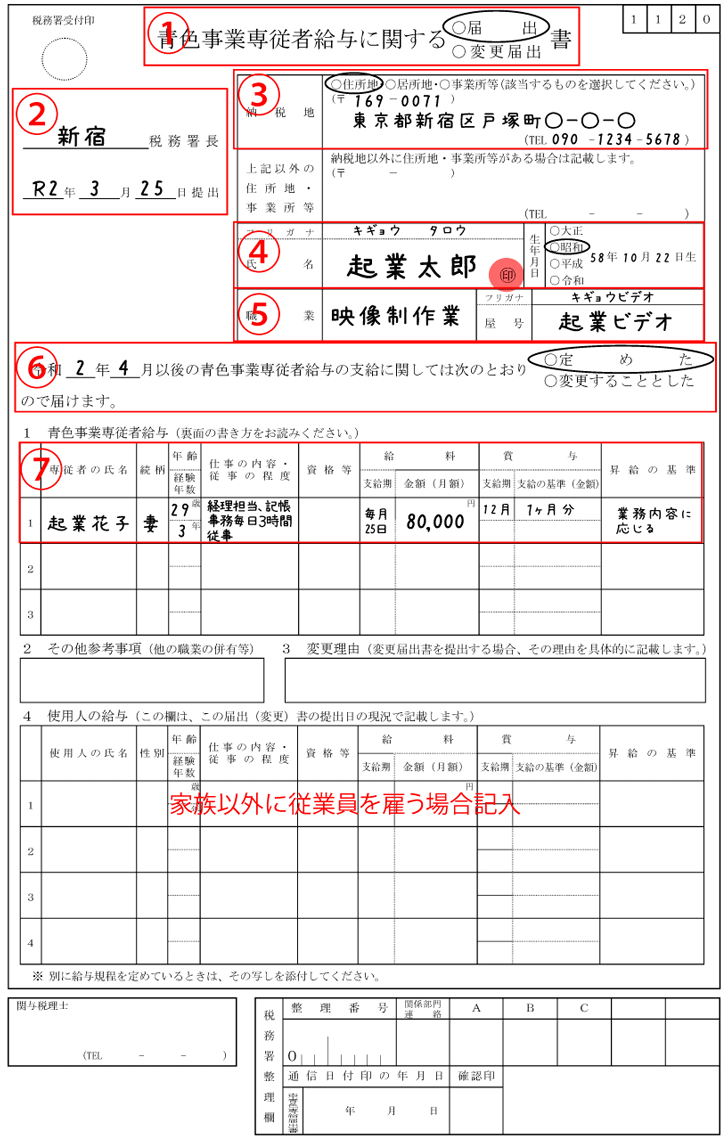

青色事業専従者給与に関する届出書とは?

青色事業専従者給与に関する届出書は、家族を従業員扱いにするために必要な書類です。

従業員扱いにできるのは、事業主と衣食住などの生計を同じにする配偶者や親族で、その年の12月31日現在で15歳以上の人です。

青色事業専従者給与に関する届出書は、事業を開始した最初の年に申告する場合は開業日から2ヶ月以内に、納税地の税務署に提出します。(※2年目以降の場合は、その年の3月15日まで)

青色事業専従者給与に関する届出書の書き方については、次の記事を参考にしてください。

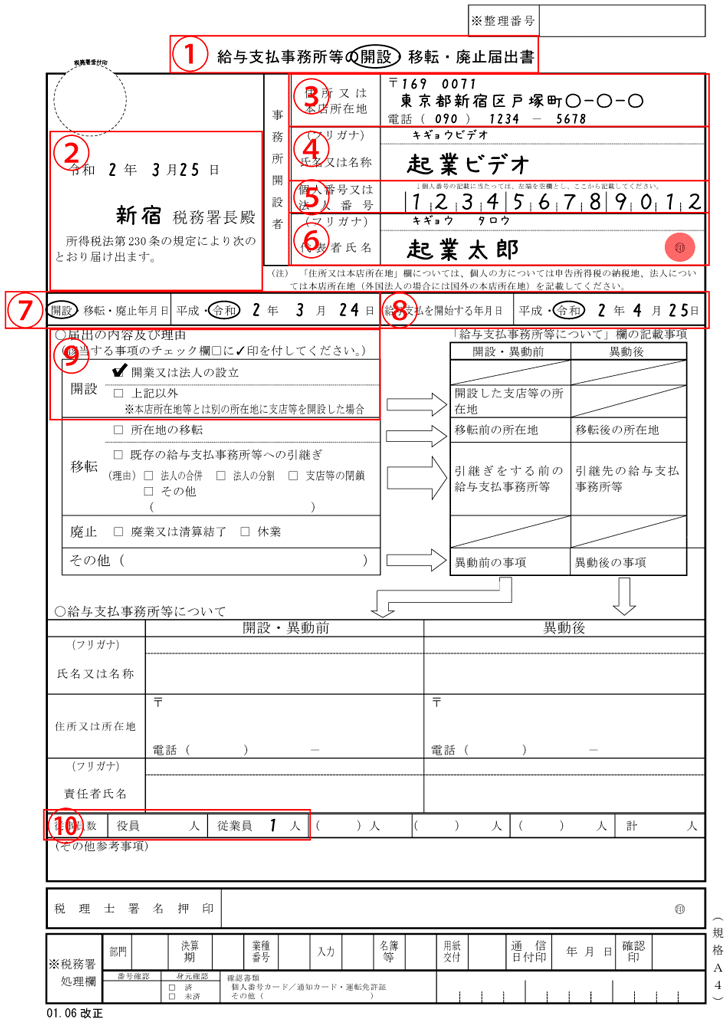

給与支払い事務所等の開設届出書とは?

給与支払い事務所等の開設届出書は、従業員を雇って給与を払うために必要な書類です。

従業員には、パート・アルバイト・青色事業専従者(=家族)も含まれます。

給与支払い事務所等の開設届出書は、給与を支払う事務所開設の事実があった日から1ヶ月以内に、納税地の税務署に提出します。

給与支払い事務所等の開設届出書の書き方については、次の記事を参考にしてください。

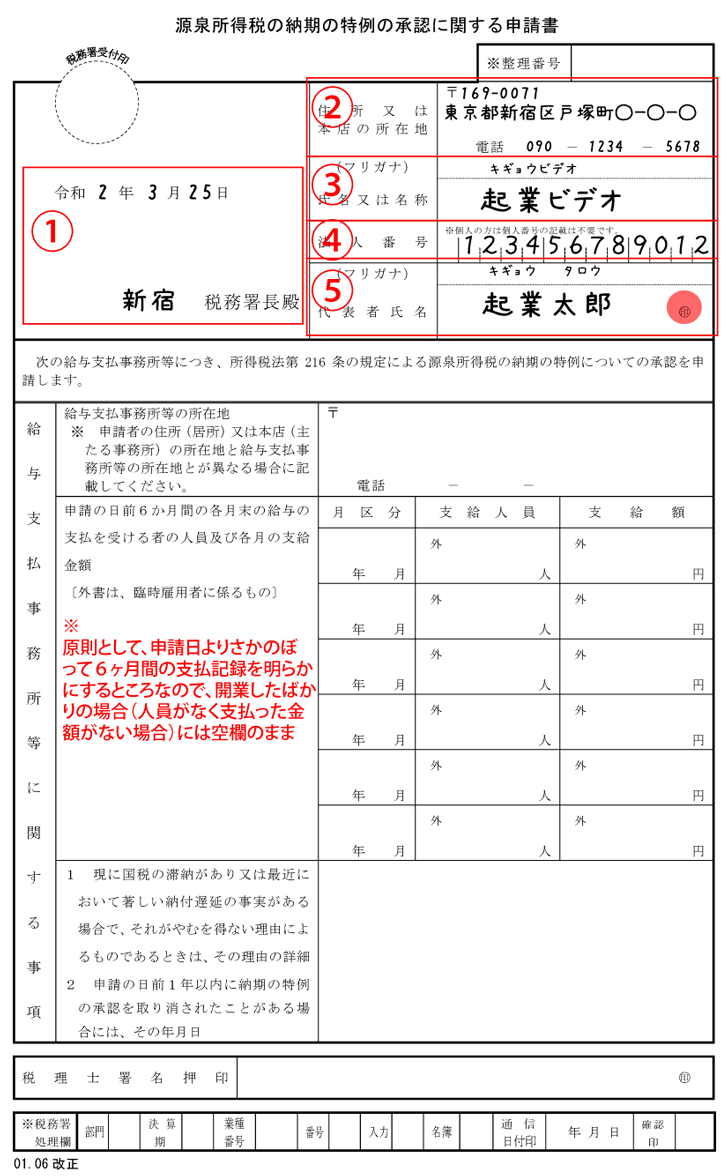

源泉所得税の納期の特例の承認に関する申請書とは?

源泉所得税の納期の特例の承認に関する申請書は、源泉所得税を国に納める回数を、毎月1回から年2回に減らすために必要な書類です。

この申請書を事前に提出しておけば、1月から6月までに源泉徴収をした所得税は7月10日までに、7月から12月までの分は翌年1月20日までにまとめて納めることが可能です。

源泉所得税を毎月1回納めるのはかなり面倒なので、従業員を雇う人は必ずこの書類を提出しておきましょう。

なお、この申請書の提出期限は特に定められていませんが、原則として、提出した日の翌月に支払う給与から適用されます。

提出先は、納税地の税務署です。

源泉所得税の納期の特例の承認に関する申請書の書き方は、次の記事を参考にしてください。

手続きする際の注意点

各種届出書を提出する際には、必ずそれぞれのコピーを1枚用意して持っていきましょう。

なぜなら、銀行口座を作るときなど、あとで控えの提出を求められる場合があるからです。

あなたが役所の窓口で届出書のコピーを渡せば、受領印を押してもらえます。

それを控えとして手元に保管してください。

郵送する場合は、「控えに受領印を押してください」とのメモ書きと一緒に、コピー1枚と返信用封筒・切手(84円)を入れれば、ちゃんと返送してくれます。

ちなみに、あなたが控えを無くしてしまった場合、届出先の税務署などに行けば、書類を見せてもらうことはできます。

ところが、原本の持ち出しは禁じられているほか、コピーを取るのも大変な手間と時間(1ヵ月以上)がかかるため、内容を全てその場で書き写すことになってしまいます。

とても面倒なので、控えは絶対に無くさないようにしてくださいね。

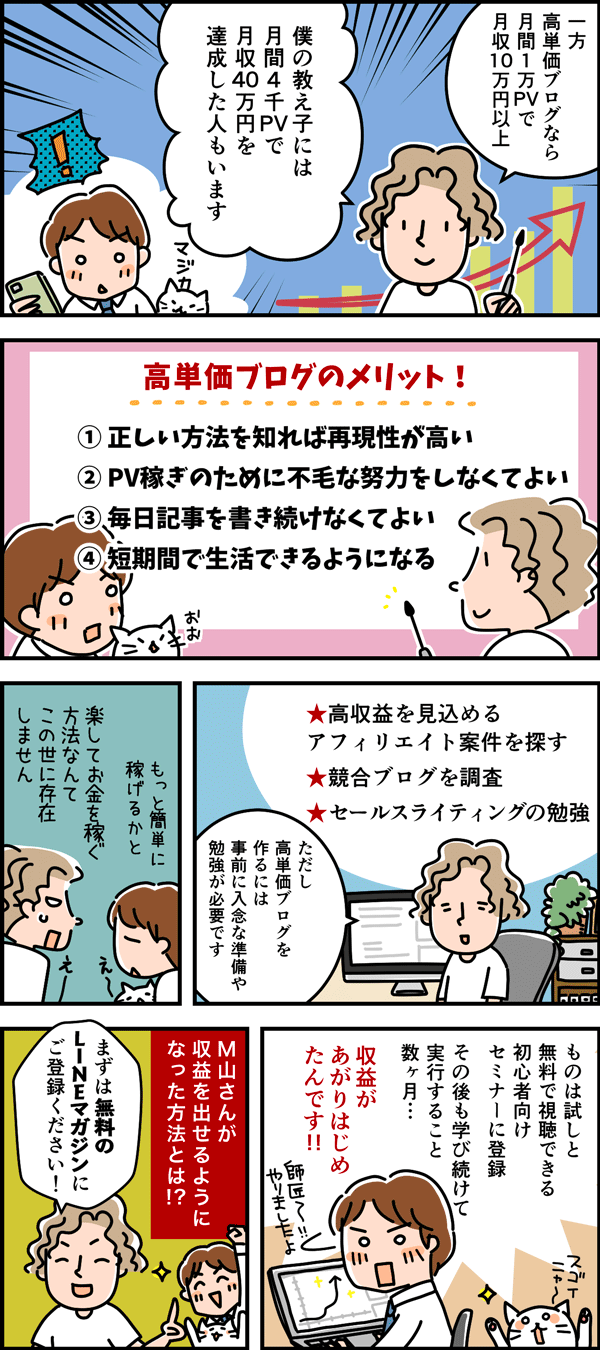

【注目!】起業手続きをしても無駄になるケースとは?

最後に注意喚起です!

あなたがせっかく準備して起業手続きをしても、無駄になってしまうケースがあります。

そのケースとは、「起業しても売上が立たなかった時」です。

せっかくビジネスを始めても、商品が売れず赤字が続いたら廃業するしかありません。

個人事業主やフリーランスの約90%は10年以内に廃業すると言われますが、実は、起業したのにまったく商品やサービスが売れず廃業する人がとても大勢います。

かくいう僕も、2015年に起業した時、セールスやマーケティングの勉強を1ミリもせずに、見切り発車で開業届を提出しました。

そして、その後の数ヶ月間を、ほとんど収入0で過ごす羽目になってしまいました。

なぜなら、僕が自信満々で発売したサービスが、ものの見事に売れなかったからです。

あなたは今、セールスやマーケティングの勉強をしていますか?

もししていないなら要注意です!!!

次の記事で、起業初心者向けの勉強法を解説しているので、ぜひチェックしてください。

ずーみー