「源泉所得税の納期の特例の承認に関する申請書」とは、毎月納付しなければいけない源泉所得税を年2回に減らすための書類です。

この記事では、次の4つを解説します。

- 申請書の書き方

- 申請書の提出方法

- アルバイトやパートも源泉徴収の対象になるのか?

- 源泉所得税の納期の特例を取りやめる場合は?

特に、青色事業専従者を雇う個人事業主は、ぜひ参考にしてください。

詳しい目次

源泉所得税の納期の特例の承認に関する申請書とは?

従業員や青色事業専従者に支払う給与は、源泉徴収の対象となります。

そのため、事業主は、あらかじめ天引きした源泉所得税を毎月納税する義務があります。

この納付期限は、原則として、源泉徴収を行なった月の翌月10日です。

つまり、給料を払い始めた翌月10日から、源泉所得税を毎月納めなければなりません。

でも、それってかなり面倒ですよね?(^^;

特に、起業したばかりの個人事業主はとても忙しいので、毎月納税している暇なんてありません。

そこで、今回お話しする「源泉所得税の納期の特例の承認に関する申請書」をあなたが提出すれば、年2回の納付だけで済むようになります。(めっちゃ便利!^^)

具体的には、この申請書を事前に提出しておけば、1月から6月までに源泉徴収をした所得税は、7月10日までにまとめて納めればOKです。

7月から12月までに源泉徴収した所得税は、翌年1月20日までにまとめて納めれば大丈夫です。

なお、この制度は、給与を支払う人数が常時10人未満の小規模事業者が利用できます。

アルバイトやパートも、もちろん源泉徴収の対象になります。

ただし、給与が月88,000円未満の場合は、源泉所得税がかからないので、「源泉所得税=0円」と記入した納付書を提出します。

⇒ 源泉所得税の納期の特例の承認に関する申請書(PDF/104KB)

※国税庁のページでもダウンロードできます。

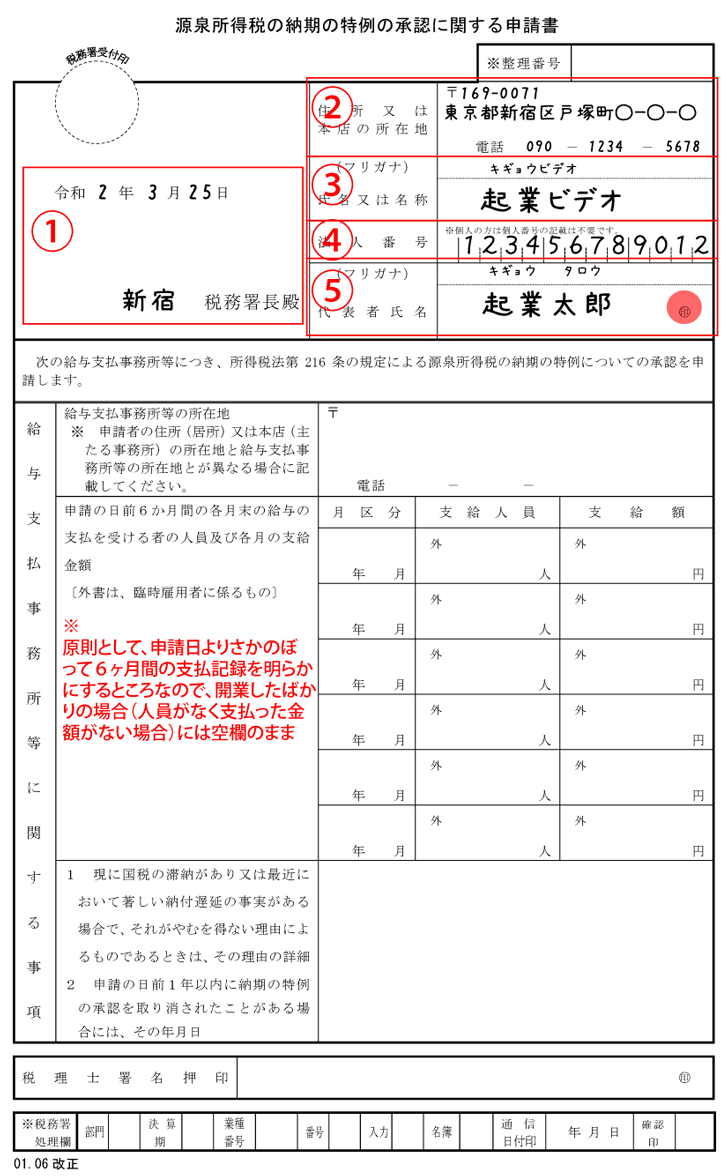

納期の特例の届出の記入例

源泉所得税の納期の特例の承認に関する申請書の書き方

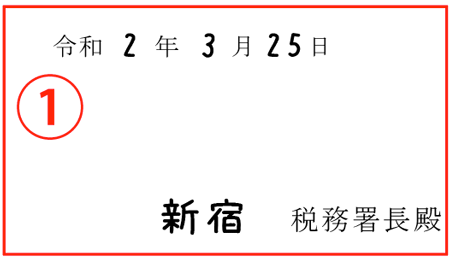

①:「提出日」と「税務署名」を記入する。※2024年は令和6年

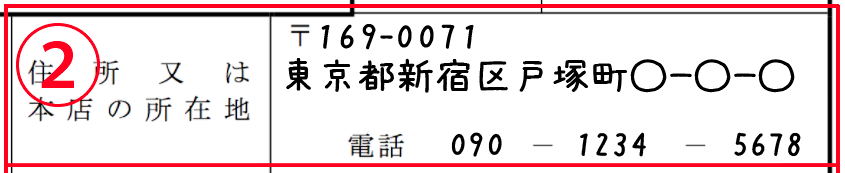

②:「住所」と「電話番号」を記入する。

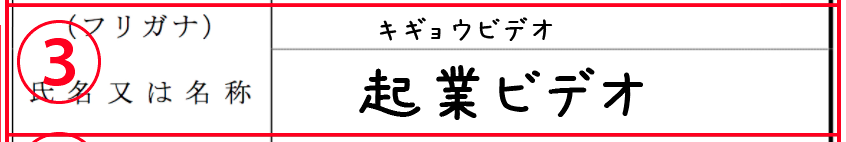

③:「屋号」を記入する。

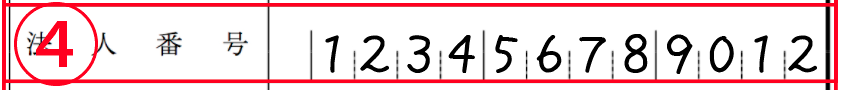

④:左端をあけて、12桁の「個人番号(マイナンバー)」を記入する。

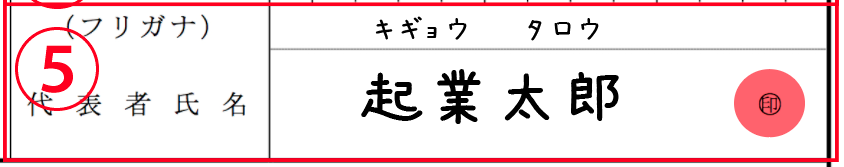

⑤:「代表者氏名」を記入し、捺印して完成です。お疲れ様でした^^

提出期限や提出先は?

提出期限:提出期限は、特に定められていません。

※原則として、提出した日の翌月に支払う給与から適用されます。

提出先:納税地(通常は住所地)を所轄する税務署に提出してください。

提出方法:記入した申請書を直接持参、もしくは郵送してください。

源泉所得税の納期の特例を取りやめる場合

従業員数が10人を超えると、源泉所得税の納期の特例を受けることができなくなります。

そういう時は、源泉所得税の納期の特例の要件に該当しなくなったことの届出書(PDF/76KB)を遅滞なく提出してください。

提出先や提出方法は、さきほどと同じです。